0377-67031377

自2019年財政部副部長鄒加怡在“第五屆中國PPP發(fā)展(融資)論壇”上提出:“探索PPP與專項債的結(jié)合,撬動社會投資,發(fā)揮協(xié)同加力效應(yīng)”后,專項債+PPP模式立即引起熱議,政府部門、社會資本、金融機構(gòu)、咨詢公司對PPP與專項債融合路徑的探索也從未停止。2020年10月21日,《財政部關(guān)于政協(xié)十三屆全國委員會第三次會議第3856號(財政金融類287號)提案答復意見的函》(財金函〔2020〕第64號)發(fā)布后,專項債+PPP又再次引起熱議。

財金函〔2020〕第64號文件指出:“研究推進PPP與專項債融合,有助于發(fā)揮PPP的治理效益優(yōu)勢和專項債的融資成本優(yōu)勢,解決PPP‘項目等資金’和專項債‘資金等項目’的問題,對于提高項目投資運營效率、助力穩(wěn)投資,具有積極意義。”同時,文件指出探索實施路徑:“對于將已建成的專項債項目轉(zhuǎn)為PPP模式運營以及將項目拆分為兩部分分別采用專項債和PPP模式實施兩種方式,我們認為,本質(zhì)上PPP與專項債模式‘涇渭分明’,可在確保合法合規(guī)、做好程序銜接、防控融資風險的基礎(chǔ)上,由地方探索實施。二是對于將專項債券資金作為PPP項目資本金或債務(wù)性資金兩種方式,我們認為,存在一定風險隱患,需要進一步論證。”

財金函〔2020〕第64號文件對PPP與專項債融合持支持態(tài)度,并首次提出探索實施的路徑。本文將對PPP與專項債的基本定義、融合基礎(chǔ)、實施路徑等方面進行逐一探索,力求在PPP與專項債融合上有所突破。

一、PPP與專項債的定義

地方政府專項債

地方政府專項債券(以下簡稱專項債)是指省、自治區(qū)、直轄市政府(含經(jīng)省級政府批準自辦債券發(fā)行的計劃單列市政府)為有一定收益的公益性項目發(fā)行的、約定一定期限內(nèi)以公益性項目對應(yīng)的政府性基金或?qū)m検杖脒€本付息的政府債券。

優(yōu)點:審批流程快、債務(wù)風險可控、融資成本低。

缺點:受發(fā)行額度限制、配套資金缺口大、融資渠道受限。

PPP模式

PPP是在基礎(chǔ)設(shè)施及公共服務(wù)領(lǐng)域建立的一種長期合作關(guān)系。通常模式是由社會資本承擔設(shè)計、建設(shè)、運營 、維護等基礎(chǔ)設(shè)施的大部分工作,并通過“使用者付費”及必要的“政府付費”獲得合理投資回報;政府部門負責基礎(chǔ)設(shè)施及公共服務(wù)的價格和質(zhì)量監(jiān)督,以保證公共利益最大化。

優(yōu)點:促進政府治理體制改革、公共服務(wù)供給效率高、融資渠道寬。

缺點:審批流程慢、融資成本高。

專項債+PPP

專項債+PPP將兩種模式融合在一起,發(fā)揮各自模式優(yōu)點,主要分為涇渭分明的AB包、專項債資金作為PPP項目債務(wù)性資金、專項債資金作為PPP項目資本金三種運作路徑,本文將逐一分析。

優(yōu)點:專項債部分可先期啟動、全部建設(shè)資金落實到位、拓寬融資渠道、融資成本適中、促進政府治理體制改革、公共服務(wù)供給效率高。

缺點:政策依據(jù)較少、兩次招標的銜接較差、專項債部分的運營交接復雜。

二、PPP與專項債的融合基礎(chǔ)

適用范圍

專項債 | PPP模式 |

交通設(shè)施:鐵路、收費公路、機場、水運、城市軌道交通、城市停車場 | 交通設(shè)施:鐵路、公路、機場、水運、綜合交通樞紐及一體化設(shè)施等 |

農(nóng)林水利:農(nóng)業(yè)、林業(yè)、水利 | 農(nóng)業(yè):糧食倉儲設(shè)施等 水利:水利樞紐、水源工程等 |

生態(tài)環(huán)保:城鎮(zhèn)污水垃圾處理、流域水環(huán)境治理 | 生態(tài)環(huán)境:工業(yè)廢棄地治得再利用,廢舊資源循環(huán)再利用工程,水生態(tài)系統(tǒng)保護工程等 |

市政和產(chǎn)業(yè)園區(qū)基礎(chǔ)設(shè)施:供水、產(chǎn)業(yè)園區(qū)基礎(chǔ)設(shè)施 能源:天然氣管網(wǎng)和儲氣設(shè)施、城鄉(xiāng)電網(wǎng) | 市政設(shè)施:燃氣、供電、供排水、供熱、公共交通、污水(泥)及垃圾處理、垃圾焚燒發(fā)電、橋梁隧道及城市智能交通體系、地下綜合管廊、城鎮(zhèn)園林綠化等 |

社會事業(yè):教育、衛(wèi)生健康、養(yǎng)老、文化旅游、保障性安居工程、其他社會事業(yè) | 公共服務(wù):醫(yī)療、教育、旅游、養(yǎng)老、體育、文化、保障房(以棚戶區(qū)改造為重點的保障性安居工程建設(shè)) |

申報要求

PPP與專項債項目申報均要求手續(xù)完備、前期工作準備充分,同時均對項目收益有一定要求,兩者存在結(jié)合的基礎(chǔ)。

專項債 | PPP模式 |

必須有中介機構(gòu)出具的“一案兩書”:實施方案、財務(wù)評價報告書和法律意見書 | 新建、改建項目:可行性研究報告、產(chǎn)出說明、物有所值評價報告、財政承受能力論證報告和實施方案 存量項目:存量公共資產(chǎn)的歷史資料、產(chǎn)出說明、資產(chǎn)評估報告、物有所值評價報告、財政承受能力論證報告和實施方案 |

三、PPP與專項債結(jié)合的實施路徑

關(guān)于PPP與專項債結(jié)合上,存在“先專項債后PPP”和“先PPP后專項債”兩種順序。但在實操過程中,財政、發(fā)改部門均不支持PPP項目申報政府專項債,某些省份也發(fā)文明確“不得將PPP項目納入專項債券資金支持范圍。”

本文所探討的PPP與專項債結(jié)合的三種模式,第一種模式是涇渭分明的AB包;第二種模式是專項債券資金作為PPP項目債務(wù)性資金;第三種模式是專項債券資金作為PPP項目資本金。第一種模式是專項債與PPP同時推進;后兩種模式是以發(fā)債成功為前提,即“先專項債后PPP”。

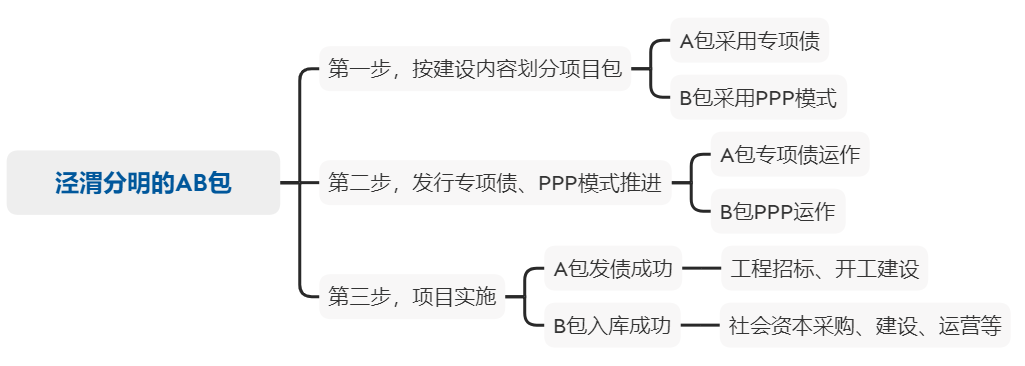

(一)涇渭分明的AB包

涇渭分明的AB包模式按照建設(shè)內(nèi)容將一個項目拆分為兩部分,其中A包采用專項債模式單獨進行,B包采用PPP模式單獨進行,A包B包的投融資、建設(shè)、運營涇渭分明,沒有重合。

1

實施路徑

(1)按建設(shè)內(nèi)容劃分項目包

按建設(shè)內(nèi)容將項目劃分為A包、B包分別進行立項。

(2)發(fā)行專項債、PPP模式推進

A包進行專項債運作,包括編制項目收益與融資資金平衡方案、財務(wù)評價報告書、法律意見書、項目逐級上報審批。

B包進行PPP運作,包括編制實施方案、物有所值評價報告、財政承受能力論證報告、項目PPP入庫等。

(3)項目實施

A包成功發(fā)行專項債后,啟動施工單位招標并建設(shè)。

B包成功入庫后,啟動社會資本采購并建設(shè)、運營。

2

模式優(yōu)點

該模式不存在政策障礙,且財金函〔2020〕第64號文件指出該模式本質(zhì)上PPP與專項債模式“涇渭分明”,可在確保合法合規(guī)、做好程序銜接、防控融資風險的基礎(chǔ)上探索實施。同時,A包發(fā)債成功后即可招標建設(shè),可有效發(fā)揮專項債落地快的優(yōu)勢。

3

主要問題分析

(1)項目本身是否可以明確拆分

該模式需首先解決的是項目是否可以明確拆分,若項目無法拆分為A包、B包,則該模式無法實施,建議提前做好項目建設(shè)內(nèi)容的規(guī)劃。

(2)專項債建設(shè)的A部分需要解決運營問題

該模式專項債A包由政府投資、建設(shè),后期運營仍需由政府運營,但B包由社會資本運營,不利于項目整體管理,建議提前規(guī)劃運營銜接方案。

(3)項目專項債、PPP入庫申報存在不確定性

該模式項目能否發(fā)行專項債、能否按PPP模式分別推進,存在較大的不確定性,若未能申報成功則項目整體進度受到影響,建議準備項目整體采用PPP模式的備選方案。

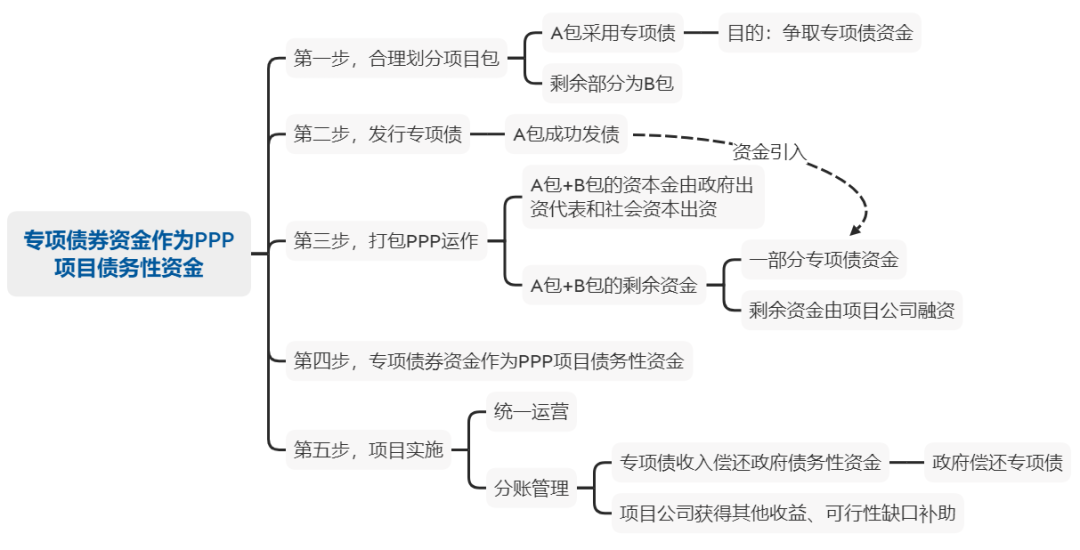

(二)專項債券資金作為PPP項目債務(wù)性資金

該模式同樣需要將一個項目拆分為A包、B包兩部分,其中A包采用專項債模式運作,剩余部分作為B包。待A包發(fā)債成功后,A包+B包整體采用PPP模式,項目資本金由社會資本與政府出資代表共同籌集,剩余資金一部分發(fā)行專項債籌集,另一部分由項目公司融資解決。

該模式與本文第一種模式的主要差別:一是政府無需籌集項目資本金與配套資金,二是該模式專項債項目未開工,三是解決A包的運營問題。

1

實施路徑

(1)合理劃分項目包

根據(jù)專項債“項目收益未來能夠覆蓋債券本息,一般要求覆蓋倍數(shù)在1.2以上”的自求平衡要求,專項債A包需根據(jù)項目收益來確定投資,為多爭取專項債額度,項目的收益優(yōu)先放到A包中。項目剩余部分作為B包,且B包投資將受到財政承受能力的約束,若累計PPP財政支出責任占比超過一般公共預算支出的5%,導致當?shù)責o法新上政府付費項目,則B包需降低總投資或者使用者付費收入占比達到10%。

因此,PPP與專項債融合需要合理劃分項目包,并要確保財政承受能力在規(guī)定范圍內(nèi)。要注意的是A包和B包需同一主體分別立項。

(2)發(fā)行專項債

A包進行專項債運作,包括編制項目收益與融資資金平衡方案、財務(wù)評價報告書、法律意見書、項目逐級上報審批。

(3)打包PPP運作

A包+B包整體打包進行PPP運作,包括編制實施方案、物有所值評價報告、財政承受能力論證報告、項目入庫等,實施方案需明確專項債資金作為項目債務(wù)性資金。

(4)專項債作為PPP項目債務(wù)性資金

項目資本金由社會資本與政府出資代表共同籌集,剩余資金一部分通過A包發(fā)行專項債資金解決,此時專項債券資金作為債務(wù)性資金進入PPP項目中;另一部分由項目公司融資解決。

(5)項目實施

項目建設(shè)、運營均由社會資本(項目公司)負責,運營期收入采用分賬管理,將專項債券對應(yīng)的項目專項收入和政府性基金預算收入作為專項債券還本付息來源;其余項目收益作為項目公司使用者付費收入,政府按照合同約定給予可行性缺口補助。

2

模式優(yōu)點

該模式在有效降低財政支出的同時,社會資本接受程度較高,A包作為債務(wù)資金可降低項目整體融資成本,從而降低財政支出,項目建設(shè)與運營均由PPP社會資本負責,社會資本接受程度較高。對比傳統(tǒng)專項債項目由政府運營,該模式將專項債項目納入社會資本運營范圍,有助于運營期政府職能轉(zhuǎn)換。

3

主要問題分析

(1)需建立合規(guī)的專項債券資金轉(zhuǎn)貸路徑

專項債資金下達本級財政后,以債務(wù)資金方式進入項目公司的路徑暫無先例。因此,建議財政預算管理層面建立起相應(yīng)轉(zhuǎn)貸通道。

(2)需處理好債權(quán)切割問題

該模式需要政府方債權(quán)與金融機構(gòu)貸款方債權(quán)之間的切割問題,在使用者付費收入要同時作為政府方債權(quán)和金融機構(gòu)貸款方債權(quán)的還款來源的情況下,建議提前約定好切分的原則和比例,做好相應(yīng)的風險隔離。

(3)合規(guī)性風險有待探討

財金函〔2020〕第64號文件提出:“將專項債作為PPP項目的債務(wù)性資金,實際上是將專項債資金用于項目運營補貼這一經(jīng)常性支出,不符合預算法‘地方政府債券資金不得用于經(jīng)常性支出’的規(guī)定,也不符合PPP項目‘不得通過政府性基金預算安排運營補貼支出’的要求,存在違規(guī)運作風險。”

但筆者認為,該模式下專項債資金以債務(wù)性資金進入PPP項目,是作為建設(shè)期資本性支出,而不是用于運營期補貼和經(jīng)常性支出,與以上規(guī)定并不沖突,但該模式是否可行仍需與財政部門探討。

(4)弱化社會資本融資責任

財金函〔2020〕第64號文件提出:“專項債作為PPP項目的債務(wù)性資金還將弱化社會資本融資責任,強化政府兜底預期,加劇社會資本重建設(shè)、輕運營傾向,影響PPP項目長期穩(wěn)定合作。”該模式下,專項債資金以債務(wù)性資金進入PPP項目,雖然可以降低項目融資成本、減少財政支出,但實質(zhì)弱化了社會資本融資責任,該模式是否可行仍需與財政部門探討。

(5)存在專項債兌付風險

該模式專項債作為PPP項目的債務(wù)性資金,在PPP項目運營出現(xiàn)問題、專項收益無法償還專項債時,專項債部分面臨無法兌付的風險,但政府作為發(fā)債主體必須解決專項債兌付問題,導致政府無故承擔項目運營風險,不符合PPP模式在政府和社會資本之間合理分配風險的原則。

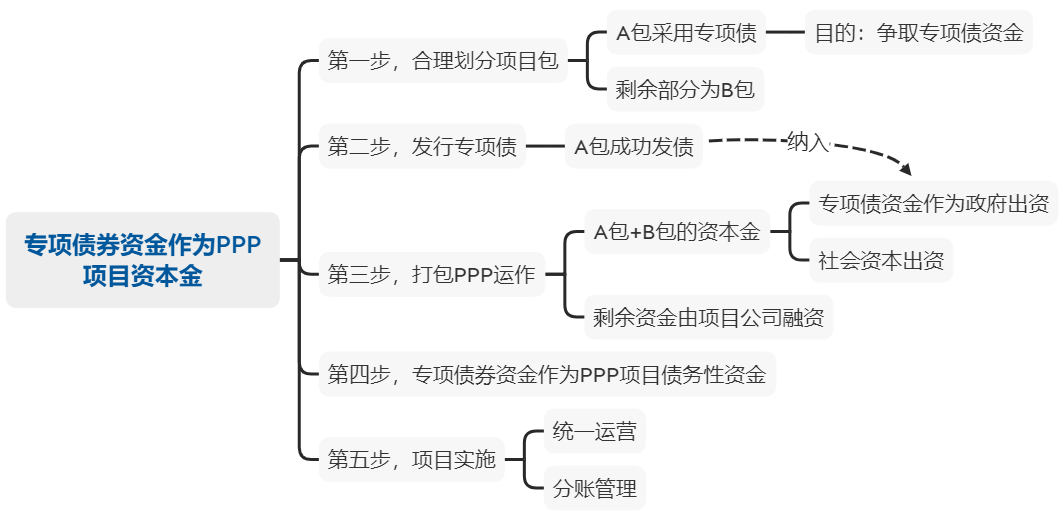

(三)專項債券資金作為PPP項目資本金

該模式前期運作路徑與本文第二種模式相同,但主要差別是專項債資金的用途是作為PPP項目的資本金。項目資本金一部分由專項債資金作為政府方資本金,剩余資本金由社會資本出資。項目除資本金以外的資金由項目公司融資解決。

1

實施路徑

(1)合理劃分項目包

實施路徑與本文第二種模式一致。

(2)發(fā)行專項債

實施路徑與本文第二種模式一致。

(3)打包PPP運作

A包+B包整體打包進行PPP運作,包括編制實施方案、物有所值評價報告、財政承受能力論證報告、項目入庫等,實施方案需明確專項債資金作為項目資本金。

(4)專項債券資金作為PPP項目資本金

項目資本金由社會資本與政府出資代表共同籌集,其中政府出資由專項債資金解決,此時專項債券資金作為資本金進入PPP項目中,剩余資本金由社會資本出資。項目除資本金以外的資金由項目公司融資。

(5)項目實施

項目建設(shè)、運營均由社會資本(項目公司)負責,運營期收入采用分賬管理,將專項債券對應(yīng)的專項收入應(yīng)優(yōu)先償還專項債。

2

模式優(yōu)點

該模式可以有效解決政府資本金出資來源,緩解財政支出壓力;項目建設(shè)與運營均由PPP社會資本負責,社會資本接受程度較高。

3

主要問題分析

(1)層層放大杠桿

財金函〔2020〕第64號文件明確指出:專項債券作為PPP項目資本金的問題,這種模式雖有利于帶動大規(guī)模投資,但容易產(chǎn)生財政兜底預期、層層放大杠桿,風險相對較大;且操作層面存在較多挑戰(zhàn)。

(2)合規(guī)性風險較大

雖然2019年6月10日中辦、國辦公《關(guān)于做好地方政府專項債券發(fā)行及項目配套融資工作的通知》中允許將專項債券作為符合條件的重大項目資本金(如鐵路、國家高速公路、重大戰(zhàn)略地方高速公路、供電、供氣項目),也提出專項債做資本金項目,應(yīng)經(jīng)省級政府財政部門批準。但《財政部關(guān)于推進政府和社會資本合作規(guī)范發(fā)展的實施意見》(財金〔2019〕10號)規(guī)定“PPP項目不得出現(xiàn)以債務(wù)性資金充當資本金的行為”。因此,否使用專項債資金作為政府方的資本金,需得到財政部門認可。

(3)無實質(zhì)意義

根據(jù)PPP政策要求,政府方在項目公司中持股比例應(yīng)低于50%,其目的是發(fā)揮社會資本的融資、建設(shè)、運營、管理能力。因此,政府方在項目中較少持股或不持股,政府出資金額較少,專項債作為政府方的資本金進入項目無實質(zhì)意義。

四、結(jié)論與建議

綜上所述,本文第一種模式“涇渭分明的AB包”,不存在政策合規(guī)性問題,若項目能夠?qū)崿F(xiàn)A包B包的順利切割與模式成功運作,應(yīng)優(yōu)先考慮該模式。

本文第二種模式“專項債券資金作為PPP項目債務(wù)性資金”,目前還沒有明確的政策依據(jù),運作模式仍在探索階段,需要解決政策合規(guī)性、轉(zhuǎn)貸路徑、債權(quán)切割等問題,建議上級部門盡快出臺配套政策,促進專項債+PPP模式的規(guī)范實施與順利落地。

本文第三種模式“專項債券資金作為PPP項目資本金”,無論從政策合規(guī)性上,還是實際作用上都存在問題,不建議采用。